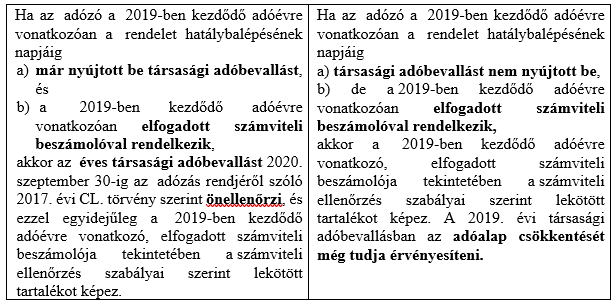

A társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény 7. § (1) bekezdése szerint: „az adózás előtti eredményt csökkenti a társasági adó alanya által az eredménytartaléknak az adóévben lekötött tartalékba átvezetett és az adóév utolsó napján lekötött tartalékként kimutatott összege, de legfeljebb az adózás előtti nyereség összege és legfeljebb adóévenként 10 milliárd forint.„ A rendelkezéseket az adózó a 2019-ben kezdődő adóévre választása szerint alkalmazhatja. Ez azt jelenti, hogy a vállalkozásnak dönteni kell a tartalékképzést illetően. Gyakorlati megoldás szempontjából a következő esetek fordulhatnak elő:ű

A társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény 7. § (1) bekezdése szerint: „az adózás előtti eredményt csökkenti a társasági adó alanya által az eredménytartaléknak az adóévben lekötött tartalékba átvezetett és az adóév utolsó napján lekötött tartalékként kimutatott összege, de legfeljebb az adózás előtti nyereség összege és legfeljebb adóévenként 10 milliárd forint.„ A rendelkezéseket az adózó a 2019-ben kezdődő adóévre választása szerint alkalmazhatja. Ez azt jelenti, hogy a vállalkozásnak dönteni kell a tartalékképzést illetően. Gyakorlati megoldás szempontjából a következő esetek fordulhatnak elő:ű

Kérdés az, hogy mekkora összegű fejlesztési tartalék képezhető? Ennek nagyságát az adózás előtti eredmény összege határozza meg. Figyelemmel kell lenni a számvitelről szóló 2000. évi C. törvény 38. § (3) bekezdésének előírására, mely szerint „az eredménytartalékból kell lekötni és a lekötött tartalékba átvezetni más jogszabály szerint vagy a vállalkozó saját elhatározása alapján lekötött – kötelezettségek fedezetét jelentő vagy saját céljait szolgáló – tartalékot.” A lekötést az eredménytartalékkal szemben el kell számolni akkor is, ha a lekötött tartalék növekedése miatt az eredménytartaléknak negatív egyenlege lesz, vagy negatív egyenlege nő. Ezt a szabályt figyelembe kell venni, ugyanis az eredménytartalék számla egyenlege nem befolyásolja a tartalék képzését!

A hivatkozott kormányrendelet szerint a 2019-ben kezdődő adóévre vonatkozó, elfogadott számviteli beszámolója tekintetében a számviteli ellenőrzés szabályai szerint lekötött tartalékot képez a vállalkozás. A teendőket a számviteli törvény 3.§ (3) bekezdése 1. pontja alapján kell meghatározni: „ellenőrzés: a jóváhagyásra jogosult testület által elfogadott beszámolóval lezárt üzleti év(ek) adatainak – a gazdálkodó, illetve az adóhatóság általi – utólagos ellenőrzése az önellenőrzés, illetve az adóhatósági ellenőrzés keretében.” Lényegében tehát az elfogadott beszámoló önellenőrzésére kerülhet sor, vagyis eredménytartalékból lekötött tartalék kerül képzésre. Ennek következtében meg kell vizsgálni a hibát és a hibahatásokat, ezeket minősíteni szükséges. Az ellenőrzés során feltárt, az eszközöket-forrásokat, az eredményt, a saját tőkét érintő hibák és hibahatások minősítése során meg kell állapítani, hogy azok jelentős vagy nem jelentős összegűek-e. A minősítés során a tételeket előjeltől független összegben kell figyelembe venni. A hatások a következőkben foglalhatók össze:

- adófizetési kötelezettség csökken,

- az adózott eredmény összege nő,

- csökken az eredménytartalék összege és

- nő a lekötött tartalék összege.

A hatások felmérését követően kerülhet sor a minősítésre. Minden esetben jelentős összegű a hiba, ha a hiba feltárásának évében az ellenőrzések során - ugyanazon évet érintően - megállapított hibák, hibahatások eredményt, saját tőkét növelő-csökkentő, (előjeltől független) abszolút értékének együttes összege meghaladja az ellenőrzött üzleti év mérlegfőösszegének 2 százalékát, illetve ha a mérlegfőösszeg 2 százaléka nem haladja meg az 1 millió forintot, akkor az 1 millió forintot. E minősítés eldönti, hogy a 2020. üzleti évre kell-e az önellenőrzés miatt három oszlopos beszámolót készíteni.