A társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény 7.§ f) pontja szerint az adózás előtti eredményt csökkenti „az eredménytartaléknak az adóévben lekötött tartalékba átvezetett és az adóév utolsó napján lekötött tartalékként kimutatott összege, de legfeljebb az adóévi adózás előtti nyereség és legfeljebb adóévenként 10 milliárd forint (a továbbiakban: fejlesztési tartalék), figyelemmel a (15) bekezdésben foglaltakra.”

Kérdés: milyen célt szolgál a fejlesztési tartalék és hogyan lehet azt felhasználni?

A fejlesztési tartalék egyfajta „előre hozott értékcsökkenésként” értelmezhető, vagyis gyorsabban lehet leírni a beruházással létrehozott tárgyi eszköz értékét a társasági adóalapból.

Az adózó a fejlesztési tartalékot a lekötése adóévét követő négy adóévben megvalósított beruházás bekerülési értékének megfelelően oldhatja fel. Az adózó a fejlesztési tartaléknak a lekötése adóévét követő negyedik adóév végéig beruházásra fel nem használt része után az adót (a lekötés adóévében hatályos rendelkezései szerint előírt mértékben), valamint azzal összefüggésben a késedelmi pótlékot a negyedik adóévet követő adóév első hónapja utolsó napjáig megállapítja, és megfizeti. A késedelmi pótlékot a kedvezmény érvényesítését tartalmazó adóbevallás benyújtása esedékességének napját követő naptól a nem beruházási célra történő feloldás napjáig, illetve a felhasználásra rendelkezésre álló időpontig kell felszámítani és a megállapított adóval együtt az említett napot követő első társaságiadó-bevallásban kell bevallani.

Az adózó a fejlesztési tartalékot nem használhatja fel:

- a nem pénzbeli vagyoni hozzájárulásként, a térítés nélkül átvett eszköz címen, valamint

- az olyan tárgyi eszközzel kapcsolatban elszámolt beruházásra, amely tárgyi eszközre nem számolható el vagy nem szabad elszámolni terv szerinti értékcsökkenést, kivéve

- a műemlék, illetve a helyi egyedi védelem alatt álló épületet, építményt.

A fejlesztési tartalék felhasználható a bérelt eszközön végzett beruházásokra is. Nem követelmény, hogy a beszerzett eszköz új legyen, vagyis használt eszköz beszerzésre is felhasználható a fejlesztési tartalék.

Természetesen felhasználáskor a lekötött tartalék feloldható és az visszavezethető az eredménytartalékba.

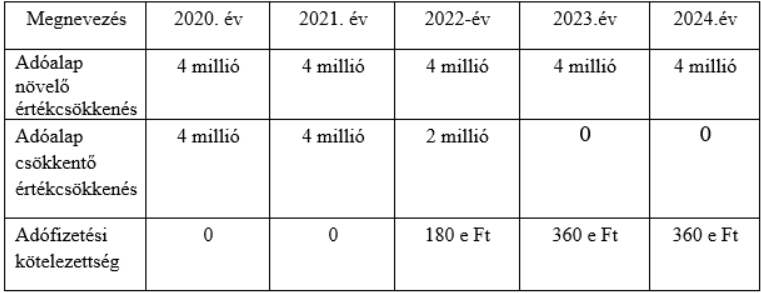

A fejlesztési tartalék felhasználását követően figyelemmel kell lenni az értékcsökkenési elszámolására is. A társasági adó törvény előírása alapján ki kell számolni a társasági adóalapnál érvényesíthető értékcsökkenés összegét. A számított nyilvántartási érték alapján – az üzembe helyezés napjától számítva - kell meghatározni az értékcsökkenési leírás összegét. A társasági adóalap növelő és csökkentő tételek különbözeteként nem keletkezik társasági adófizetési kötelezettség mindaddig amig a fejlesztési tartalék terhére lehet csökkenteni az adóalapot. Természetesen a fejlesztési tartalék felhasználását követően keletkezik társasági adófizetési kötelezettség, melyet meg kell fizetni. Lényegében tehát az eszköz bekerülési értékéből a fejlesztési tartalékból fedezett összeg levonásával fennmaradó részre folytatható az adóalapot csökkentő értékcsökkenési leírás elszámolása.

Az összefüggéseket a következő egyszerű modell szemlélteti. 2019. évben képzett fejlesztési tartalék 17 millió forint. 2020. évi beruházás (január 1-jén) 20 millió forint, leírási kulcs 20 %. Fejlesztési tartalék felhasználás – a vállalkozó döntése alapján - 10 millió forint, társasági adó kulcs 9 %.